Каждую зиму приходится выполнять уборку снега с кровли. С этой работой отлично справляются промышленные

Музыкальная игра-викторина для детского сада. Средняя – старшая группа Развлечение для детей средней и

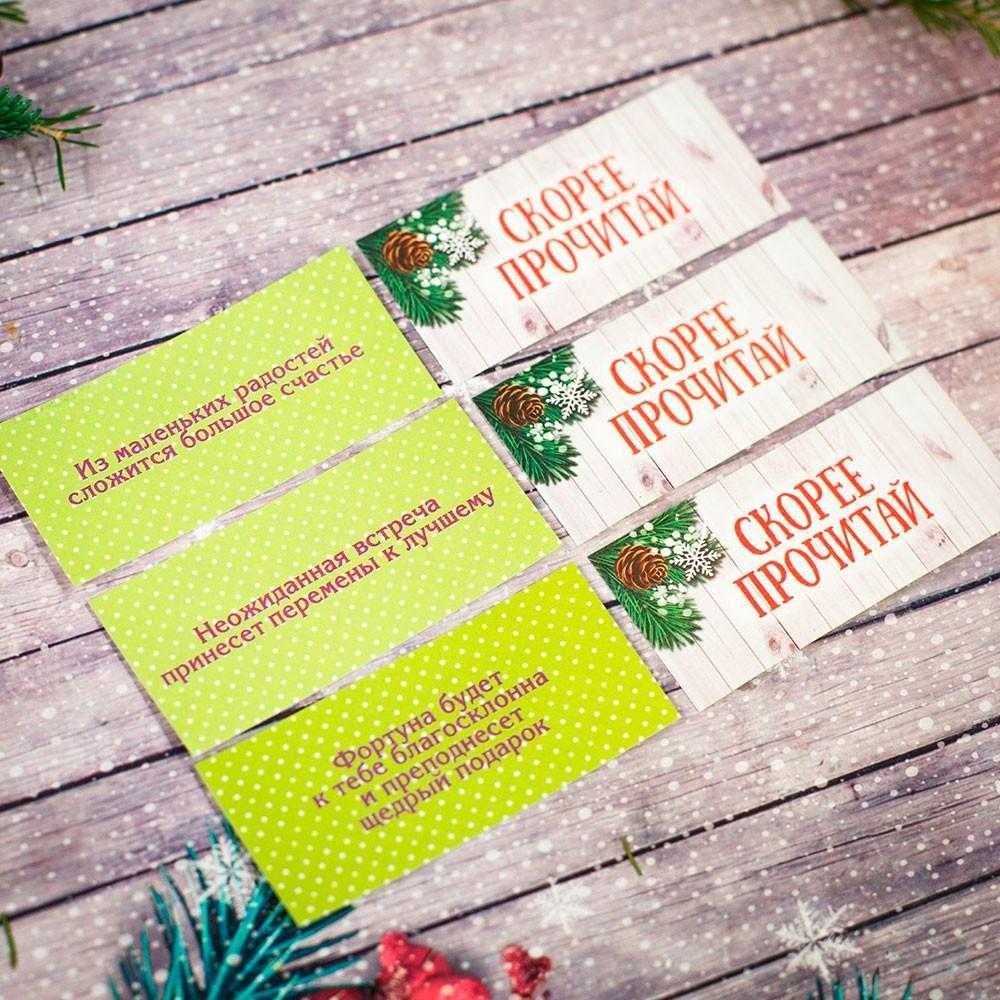

За окном снег, а это значит, что скоро новогодние праздники. К новогодним праздникам стоит

20 смешных и прикольных конкурсов, игр для компании взрослых сделают ваш отдых незабываемым и

На праздничный корпоратив можно пригласить Галкина или Баскова. Если это не ваш вариант, попробуйте

гостей и вызвать интерес к участию в праздничной программе. Не беда! Развлечь присутствующих помогут

На любом мероприятии, которое проводится в домашних условиях, обязательно должны присутствовать конкурсы для маленькой

Частушки – это короткие песенки часто с юмористическим содержанием. Они издавна сопровождают народные торжества.

"Сказка имениннице в подарок". Варианты оригинального и веселого сюрприза от друзей. Это две музыкальные

Детский сад и семья. Методики воспитания дошкольников. Подготовка к школе

Как интересно и весело провести время на корпоративе на Новый 2021 год. Подборка смешных

Смешные сказки на новый лад для взрослых — подборка веселых сказок переделок в стихах

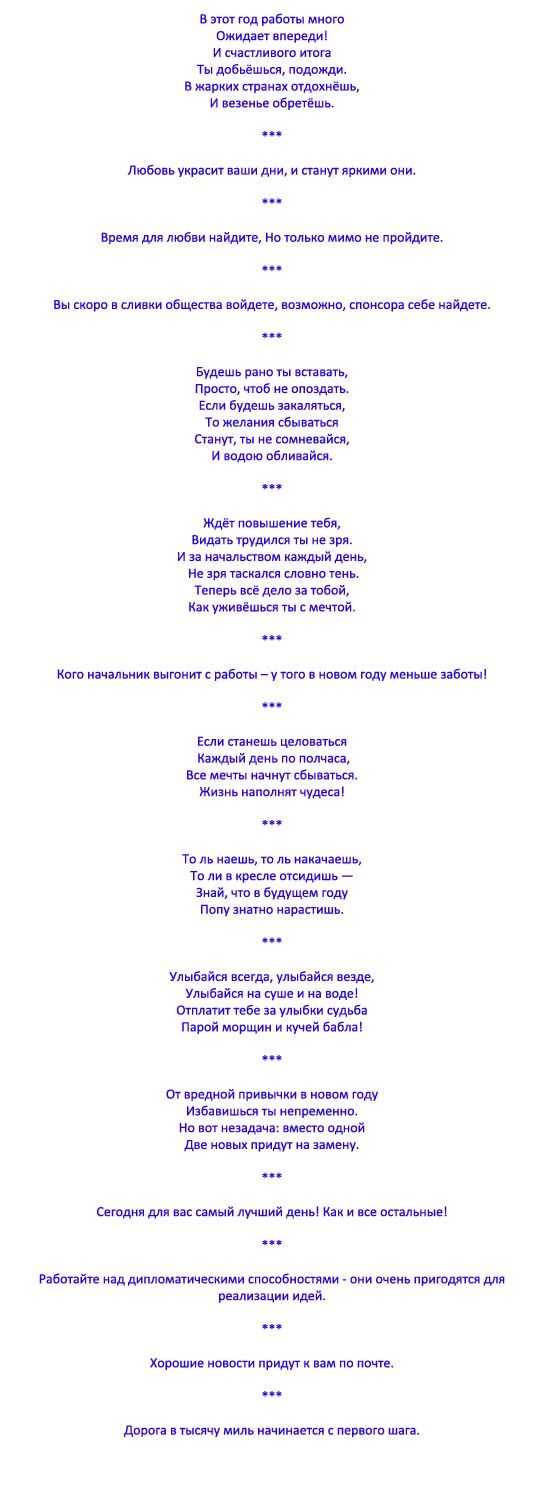

Для того чтобы узнать, чего ожидать в новом году, существует множество гаданий. Их можно

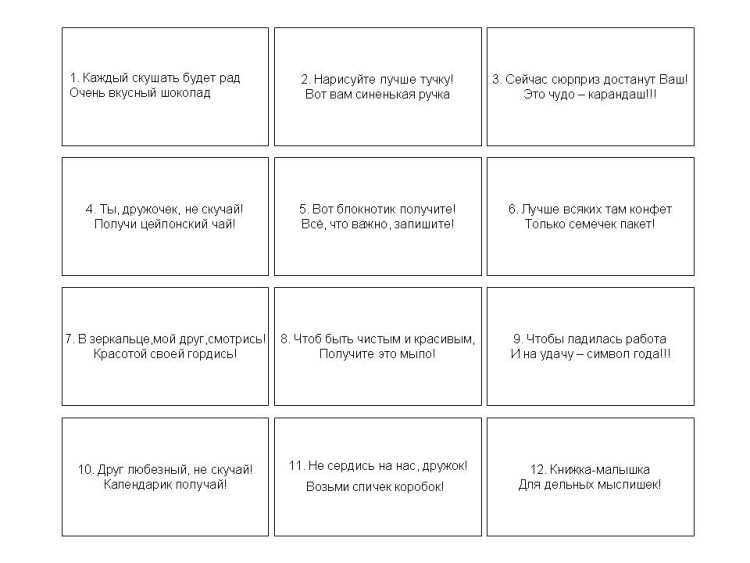

Игра в фанты для веселой компании - прикольные задания. Смешные задания для взрослых и

На каждом корпоративе шуточное награждение проходит достаточно эмоционально. Сотрудникам приятно, как их отметили коллеги.

Новогодний вечер - веселый праздник, который принято отмечать в шумной компании родственников, друзей и

✅ 30.06.2022 Покупайте, друг, бензин, дарим Вам мы лимузин.(Игрушечная машинка)

Как придумать название отряда?Известные слова песенки Капитана Врунгеля «Как Вы лодку назовёте, так она

Частушки-хохотушки для младших школьников О частушках Мы частушки будем петь, А вы слушать и

Частушки на день рождения женщине прикольные и смешные Авиландо пожелания для близких своими словами,

Очень смешные и короткие анекдоты, после которых вам точно захочется смеяться! Порадуйте друзей новыми

Сценки на Новый год 2021 для детей и взрослых. Прикольные сценки для корпоратива на

Представляем интермедии юмористические сценки, миниатюры и монологи для разных возрастов публики и творческих задач